主页 > imtoken最新版客户端 > 芝商所 2018 年比特币趋势:继续上涨还是下跌?

芝商所 2018 年比特币趋势:继续上涨还是下跌?

热门专栏

客户

2018 年比特币趋势:继续上涨还是下跌?

Erik Norland,芝商所高级经济学家

比特币经济学最令人惊讶的是它的供应是明确的,但它的需求却是难以捉摸的。比特币的挖矿率很容易预测,并且与货币或商品等大多数其他资产不同,它的最终供应量是预先知道的固定数量。比特币的数量无论如何都不会超过2100万。由于这个特性,它的供给几乎完全没有弹性。不管价格多高,矿工开采的数量永远不会超过 2100 万。此外,价格上涨不一定会刺激比特币挖矿加速。即使速度提高,矿工目前只是在诱使矿工开采更多比特币,但随着总供应量接近 2100 万的硬上限,未来开采的比特币将更少。

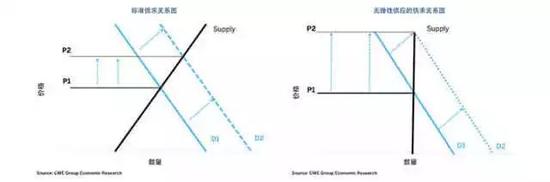

供应缺乏弹性在很大程度上解释了为什么比特币如此波动。供给缺乏弹性的商品比供给弹性的商品对需求变化的反应更灵敏。需求也是如此:需求越缺乏弹性,价格对供求的微小变化就越敏感。在下面的虚构示例中,左侧显示在正常弹性供应市场中,价格对需求增长的反应相对温和,而相比之下,在右侧无弹性供应市场中,价格对相同需求变化的反应更为剧烈(图 1)。

图 1:弹性供应市场(左)的价格波动小于非弹性供应市场(右)

在芝商所交易的各种产品中,波动最大的是天然气。这是一个典型的供需缺乏弹性的市场。如果现在价格大幅上涨,消费者仍然需要天然气来发电、取暖和作为工业燃料,所以他们愿意为此买单,至少在短期内是这样。因此,对天然气的需求非常缺乏弹性。

天然气供应也是如此。天然气价格翻倍是正常的,但生产商短期内不太可能增加供应。原油也有类似的情况。天然气和原油等商品与比特币的不同之处在于它们的长期供应具有一定的弹性。如果天然气或原油价格持续上涨,生产商可以并且将会尝试增加产量,至少从历史上看他们已经这样做了。比特币并非如此,价格上涨可能导致“分叉”的可能性增加,将比特币分成原始硬币和分叉,例如比特币现金。

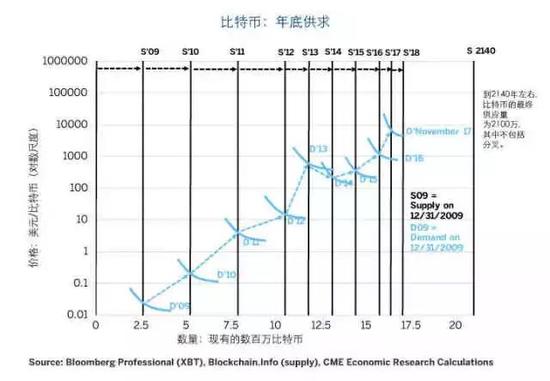

比特币的有限且非常缺乏弹性的供应也是其价格的一个主要因素,其幅度只能在对数尺度上理解。在比特币的前四年,供应量以每年大约 250 万的速度增长。即便如此,随着用户社区的增长,其价格仍在上涨。从那时起,供应继续增长,但速度明显放缓,而需求偶尔下降,甚至同比下降。

图 2:比特币供应的非弹性扩张和增长放缓

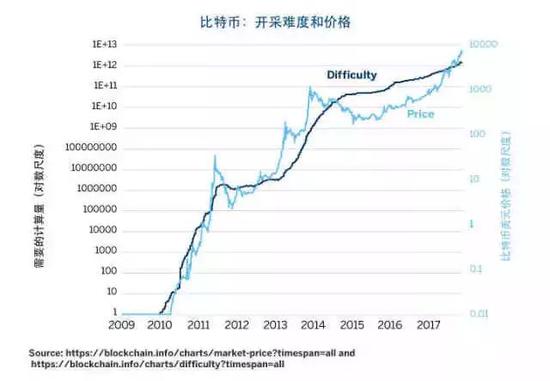

比特币是由计算机通过解决加密的数学问题来“挖掘”的。作为解决问题的交换,矿工可以赚取比特币。这些数学问题的难度不断增加,解决它们所需的计算量也在增加。这反过来又推高了设备成本,尤其是开采比特币的电力成本。

这使得比特币有点类似于能源产品和金属。例如,在 2017 年末,美国原油生产商的盈利水平约为每桶 40 美元。如果高于这个价格,他们当然会继续生产,但如果低于这个价格,他们就会开始减产。与比特币一样,从地球开采能源的难度也逐渐显着增加。例如,在地表附近最容易发现的石油在几十年前就已经耗尽。现在的供应增长主要来自深层地下水力压裂、海上钻井平台或偏远地区。在 20 世纪下半叶,当石油首次大量生产时,用于提取原油的一个单位能源产生大约 150 个单位的能源。到 1970 年代,每单位能量产生的能量下降到大约 30 个单位,到 2000 年大约有 15 个单位,而今天可能不到 10 个单位。这是推动油价上涨的因素之一。

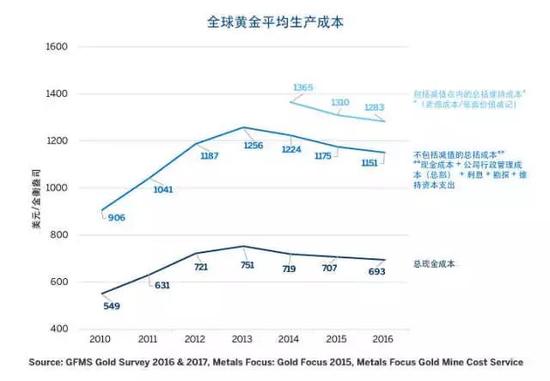

对于铜、金和银等金属,有两个数字需要注意:现金成本和一揽子维护成本。现金成本代表生产者维持当前产量的价格。一揽子维护成本代表刺激未来生产投资所需的当前和预期未来价格。例如,一家金矿公司的平均现金成本约为每盎司 700 美元,而总成本约为每盎司 1,250 美元(图 3).

图 3:黄金开采成本

有趣的是,在 2011 年价格下跌后,黄金、白银和铜公司的利润受到挤压,迫使它们精简运营并降低生产成本。2014-2016 年能源价格暴跌时也是如此,导致原油的边际生产成本从每桶 50 美元降至 40 美元。与金属和化石燃料的开采类似,比特币开采也充满了竞争。不出所料,比特币的供应“紧张”和价格之间存在类似的反馈循环(图 4).

图 4:比特币挖矿计算和价格

从图 4 可以看出,随着所需计算量(“难度”)的增加,比特币的生产成本也在增加。这反过来又推高了价格。这是真的,但还没有说出全部真相。这个反馈循环还有另一面。考虑 2010-2011 年比特币第一次熊市(价格下跌 93%)后挖矿“困难”的方向。采矿难度不可阻挡的增长停滞了两年,直到价格回升。直到2013年的下一个牛市,“难度”才开始再次增长。在 2013-2015 年比特币熊市(价格下跌 84%)之后也出现了类似的现象。“难度”也停止增加,直到下一次牛市。从 2017 年末的价格水平来看,有理由预计“难度”将继续增长,但到那时比特币'

因此,比特币的供应似乎至少有点类似于石油和金属。当价格下跌时,生产商必须采取措施抑制生产成本的增加,甚至降低成本。虽然“难度”似乎从未下降,但从长远来看,计算能力的成本每年下降多达 25%。因此,如果“难度”在一年左右波动,挖矿的实际电力成本可能会下降,因为执行相同数量的计算消耗的电力更少。金属和能源生产商在熊市后想方设法削减成本,比特币挖矿社区似乎也需要这样做。

在讨论需求之前,关于供应的最后一点说明:据传比特币的创始社区控制着大约 300 万到 500 万比特币。如果是这样,价格上涨应该(并且可能)鼓励他们出售比特币并将其转换为法定货币或其他资产。如果考虑到这一点,短期内比特币的供应可能不会完全缺乏弹性。贵金属市场也有类似的现象。当价格上涨时,黄金和白银回收增加(二次供应)。然而,有趣的是,回收似乎是由价格而不是价格驱动的。对于黄金和白银,似乎只有开采的供应会推动价格。同样,如果现有的比特币持有者出售部分或全部持有的比特币,这将导致短期供应增加,但对长期最终供应没有影响。

影响需求的因素

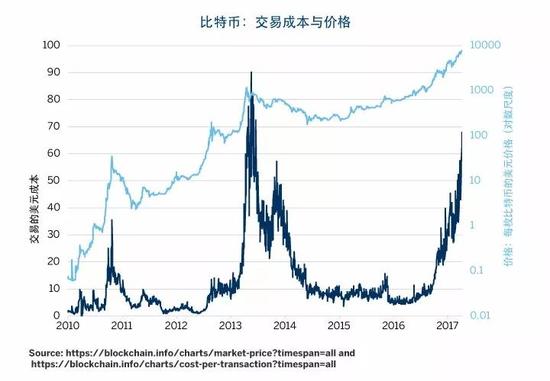

比特币的供应极其透明,但对比特币的需求却难以捉摸。话虽如此,比特币需求确实有一些可以量化的因素。首先,我们很清楚比特币的每日交易量。其次,更重要的是,比特币交易成本的波动似乎在价格调整中发挥了重要作用。

早年每日交易量的增长与比特币的价格相当一致,但如今似乎不再是影响比特币价格的重要因素。即便如此,值得注意的是,交易量在 2012 年停止增长,大约一年后,比特币在 2013 年从牛市跌至熊市。2014 年,交易量再次开始增长,随后比特币强劲复苏价格,但最近停滞不前(图5)。这是否预示着又一轮回调?我们对此不下定论,但从交易成本来看,它的前景更加黯淡。

2010 年底,交易成本从每笔交易 2 美元飙升至 30 美元左右,比特币价格暴跌 93%。后来,随着比特币交易成本的下降,又形成了一个牛市。交易成本在 2012 年小幅上涨,然后在 2013 年初飙升至 80 美元以上,比特币价格再次暴跌。到 2015 年,在另一轮牛市开始之前,交易成本已回落至 8 美元。从 2016 年底开始,交易成本再次上涨,现在每笔交易接近 60-70 美元(图 6)。这会限制需求增长并导致比特币再次崩盘吗?如果是这样,交易成本需要上涨到什么程度?这种调整在多大程度上发生?

虽然我们不知道这些问题的答案,但可以从以下现象中观察到一些线索:

2010 年比特币十年价格走势一览,当比特币的价格在 30 美元左右时比特币十年价格走势一览,交易成本上升到 30 美元。

2013 年,比特币价格升至 1000 美元左右,交易成本达到 80 美元。

截至撰写本文时,比特币目前的交易价格约为 10,000 美元,市场能否在没有需求和价格崩盘的情况下承受 80 美元、100 美元或更多的交易成本?这个问题目前还没有答案,但它可能会在 2018 年或 2019 年揭晓。

图 5:比特币数量会影响价格吗?

图 6

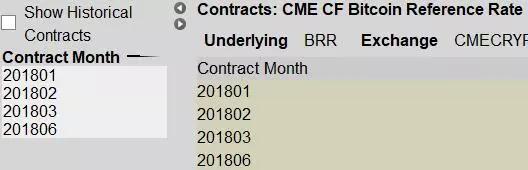

TWS中的比特币期货代码:

目前的主要合同是 BRR 18 年 1 月 26 日

CME CF 比特币参考利率 (BRR)

BRR 将特定计算窗口期间的主要比特币现货交易流量汇总为每日比特币参考汇率(以美元计)。计算规则旨在实现标的现货市场的最大透明度和实时再现性。

CME Group and Crypto Facilities Ltd. BRR 是围绕国际证券委员会组织 (IOSCO) 金融基准的原则设计的。

CME CF 比特币实时指数 (BRTI)

BRTI 将全球购买和出售比特币的需求汇总到一个综合订单簿中,该订单簿可以公平、直接地反映比特币的美元价格。它专为低延迟和及时性而设计,完全基于前瞻性输入数据。

BRTI 适用于投资组合标签、日内比特币交易的执行和风险管理。

本材料中包含的信息和任何材料不应被解释为购买或出售金融工具或提供财务建议。芝商所不对任何错误或遗漏承担责任。

进入【新浪金融股】讨论